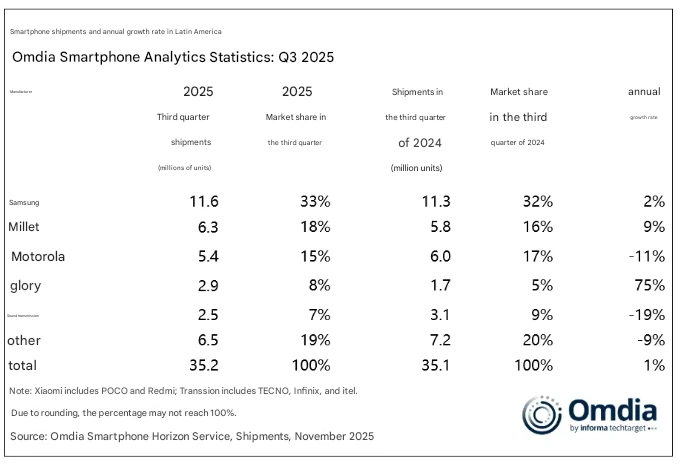

Третий квартал 2025 года стал историческим для рынка смартфонов Латинской Америки. Впервые за десять лет регион показал рекордные объёмы поставок — 35,2 млн устройств. При этом Xiaomi продемонстрировала самый крупный рост среди топовых брендов, сокращая отрыв от лидера Samsung.

Рекорд на фоне экономического восстановления

Общий прирост рынка составил 1% по сравнению с 2024 годом. Цифра кажется скромной, но за ней стоит важный тренд. Аналитики Omdia связывают результат с двумя факторами: восстановлением экономики и повышенным спросом на технологичные устройства.

Потребители всё чаще выбирают смартфоны с оптимальным сочетанием мощности и цены. Именно поэтому продукты Xiaomi с их фирменным балансом характеристик нашли такой отклик в регионе. Интерес к экосистемным устройствам бренда тоже сыграл роль.

По теме: Рынок смартфонов Латинской Америки бьет рекорды: Xiaomi наступает на пятки Samsung

Расстановка сил: топ-5 производителей

Рейтинг лидеров сохранил привычную иерархию, но с важными изменениями:

- Samsung: 11,6 млн устройств (+2%), доля 33%

- Xiaomi: 6,3 млн (+9%), доля 18%

- Motorola: 5,4 млн (-11%), доля 15%

- Honor: 2,9 млн (+75%), доля 8%

- Transsion: 2,5 млн (-19%), доля 7%

Xiaomi выделяется на общем фоне — её рост почти в 10 раз превышает среднерыночный показатель. Такие темпы объясняются грамотной ценовой политикой и своевременным обновлением модельного ряда.

А вот у Motorola и Transsion проблемы. Первая теряет позиции из-за устаревшего дизайна, вторая — из-за снижения интереса к бюджетным линейкам.

По теме: Рынок смартфонов Ближнего Востока вырос на 23%: как Xiaomi захватывает регион

География успеха: где растут, а где падают

Бразилия — локомотив рынка

На крупнейший рынок региона пришлось 29% поставок — 10,3 млн устройств. Прирост 5% стал возможен благодаря новым производствам. Realme, OPPO и Honor разместили здесь заводы, что снизило конечную цену для покупателей.

Правительственные льготы для местных предприятий тоже дали эффект. Теперь каждая третья проданная в Бразилии модель собирается внутри страны.

Мексика: четвёртый кварнал падения

Ситуация здесь противоположная — спад на 11% до 7,4 млн единиц. Основная причина — осторожная политика ритейлеров. Сети сокращают закупки моделей дешевле $300 из-за низкой маржинальности.

По теме: Почему Xiaomi прекращает поддержку смартфонов раньше Samsung и Google? Честный разбор

Но есть и оптимистичные новости. Страны Центральной Америки, Эквадор, Колумбия и Чили демонстрируют стабильность. Там улучшение экономической ситуации напрямую влияет на потребительские расходы.

Экономика как драйвер роста

Статистика подтверждает прямую связь между развитием рынка и макроэкономикой. В странах с контролируемой инфляцией и притоком инвестиций люди активнее покупают гаджеты.

Например, в Чили расходы на электронику выросли на 8% за год. В Аргентине, несмотря на кризис, сегмент премиальных смартфонов прибавил 3%. Это показывает: даже в сложных условиях качественные устройства находят покупателей.

Рекордные поставки 2025 года — важный сигнал для производителей. Латинская Америка перестаёт быть рынком только бюджетных устройств. Потребители готовы платить за технологии, но ждут обоснованного соотношения цены и возможностей. Именно поэтому бренды вроде Xiaomi, предлагающие флагманские функции по средней цене, получают здесь максимальное преимущество.